È vero che durante il biennio 2008-2009, quello in cui la crisi fu più acuta, i conti pubblici italiani sono peggiorati meno della media europea. L’Italia ha limitato il suo deficit al -5.3% durante il 2009, mentre diversi paesi hanno subito un deficit temporaneo oltre il 10%. Il resto dell’articolo è pieno di dichiarazioni fuorvianti.

a) “Il debito e gli interessi sul debito sono stati in passato molto più alti”. Ricordare che nel 1994 il rapporto debito-Pil era al 124.8% e gli interessi sul debito erano al 7.05% non ha molto senso. Intanto la sostenibilità dell’indebitamento non si basa solo sul livello di debito ma su altri fattori, tra cui il più importante è la crescita. E difatti l’articolo stesso ricorda che la crescita nominale nel ’94 era quasi al 5%, mentre oggi “la crescita italiana è cronicamente debole” per citare lo stesso articolo del Sole. Ma la parte più fuorviante è il paragone con gli interessi elevati che si pagavano negli anni ’90. Gli interessi dell’era Lira non sono paragonabili con gli interessi dell’era Euro. Al tempo esisteva l’opzione della svalutazione come valvola di sfogo per i conti pubblici. Tale possibile opzione era anticipata dai mercati, e i tassi d'interesse erano determinati sui mercati finanziari internazionali. Per questa ragione i tassi d'interesse sul debito italiano includevano una componente che includeva la svalutazione attesa. L’adozione dell’euro ha eliminato il rischio svalutazione, e paesi indebitati come l’Italia hanno potuto per questa ragione avvantaggiarsi di interessi più bassi. La controparte è però stata l'impossibilità di ridurre il debito mediante la svalutazione. La recente impennata dello spread di Btp decennali tra Italia e Germania è più preoccupante degli interessi elevati anni ’90 perché oggi lo spread del 3% è spiegabile solamente come rischio-paese, ossia con il fatto che i mercati assegnano una probabilità non nulla al fatto che l'Italia (a differenza della Germania) non riuscirà a pagare per intero il proprio debito.

b) “Il 50% dei titoli di stato italiani è detenuto dai residenti, e quindi al riparo da ondate speculative estreme, mentre il debito privato e finanziario è contenuto”. In questa frase ci sono due luoghi comuni: il primo non fornisce nessuna rassicurazione, e il secondo può addirittura essere preoccupante. Si è formata una percezione collettiva che se i titoli di stato sono detenuti da italiani, allora il debito è in mano a dei “risparmiatori”. Se invece i titoli di stato sono in mano a stranieri, allora questi sono “speculatori”. Rallegrarsi che il 50% del debito è in mano a italiani è ridicolo. Deve forse un risparmiatore italiano evitare di vendere titoli di stato italiani solo perché dal suo davanzale sventola il tricolore? La ragione per cui le continue osservazioni sul fatto che il debito privato è contenuto sono preoccupanti è che, al fondo, l'unica ragione per cui tale fatto può essere rilevante per il debito pubblico è traducibile con: “tanto per risanare il debito pubblico possiamo mettere le mani nel portafoglio degli italiani con le patrimoniali, perché i privati i soldi ce li hanno”.

Ma veniamo all’affermazione principale, e cioè che gli analisti-economisti-strategist di alcune grandi banche sostengono che il rapporto debito-pil italiano è in una traiettoria “virtuosa” (virgolette del Sole). A maggio 2009 avevo già parlato di sostenibilità fiscale appunto riguardo ad alcune proiezioni della Banca d’Italia per il debito italiano. Il punto dell’articolo era che queste traiettorie non sono basate su complicatissime simulazioni, ma possono essere calcolate da chiunque abbia a disposizione un foglio di calcolo (o anche solo carta e penna). La crescita del debito è semplicemente spinta dagli interessi sul debito e dal deficit primario (che a sua volta dipende dalla crescita, dall’inflazione, e da altre supposizioni che si possono fare sulla spesa e sulle entrate):

D(oggi) = D(ieri)*(1+r) + (g-t)*(1+n)*Y(ieri)

D=debito; r=interessi reali sul debito; n=crescita reale del Pil; Y=Pil; g=rapporto spesa pubblica primaria/Pil ; t=gettito fiscale/Pil

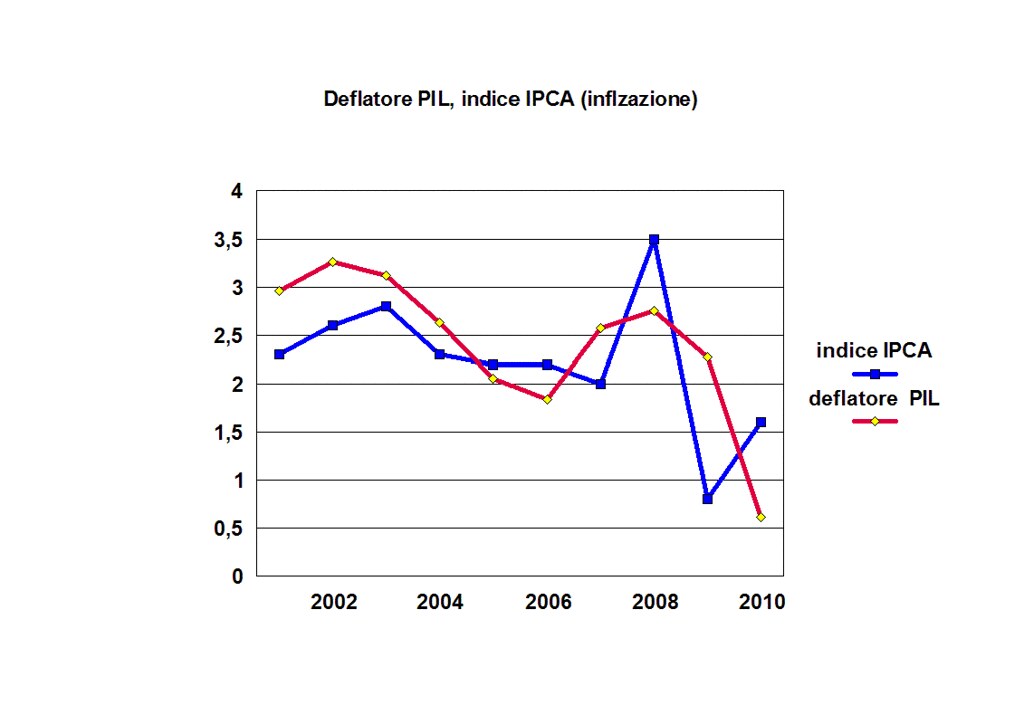

Oggi sono cambiate diverse cose rispetto le proiezioni fatte nel 2009. Non solo il debito è un 20% più elevato, ma anche i tassi d’interesse sono al momento un 2-3% più elevati a causa del nervosismo dei mercati. Forse l’unica costante è l’anemica prospettiva sul tasso di crescita. Da non sottovalutare sono anche le aspettative sul livello di spesa pubblica e di entrate fiscali, che dal 2009 sono purtroppo cambiate. Il grafico qui sotto descrive il trend di spesa e entrate nell’ultimo decennio, secondo i dati Eurostat.

Per essere ottimisti diciamo che le entrate fiscali rimangano elevate a livelli del 46% del Pil, come negli ultimi anni. Ottimisti dal punto di vista delle casse dello stato italiano e non del cittadino, perché come ci ricorda l’Istituto di Ricerca dei Commercialisti Italiani, una volta tenuto conto del sommerso l’Italia è il paese con la più elevata pressione fiscale al mondo.

Invece, l’ascesa della spesa pubblica è sotto gli occhi di tutti, ed è un trend partito ben prima della crisi. Ma per essere ottimisti, anziché supporre che questo trend continui oltre il 50%, diciamo che si riesca a fare un’inversione di rotta e portare il rapporto spesa-Pil alla media decennale, che è il 44%.

Idem per la crescita. Anche se mediamente nell’ultimo decennio l’Italia è cresciuta meno dell’1% all’anno (penultima al mondo dopo Haiti, secondo il Fondo Monetario), utilizziamo una previsione ottimistica supponendo che l’economia italiana per ragioni impreviste esca dalla crisi raddoppiando il tasso di crescita di lungo periodo e quindi crescendo mediamente del 2% all’anno da oggi in poi.

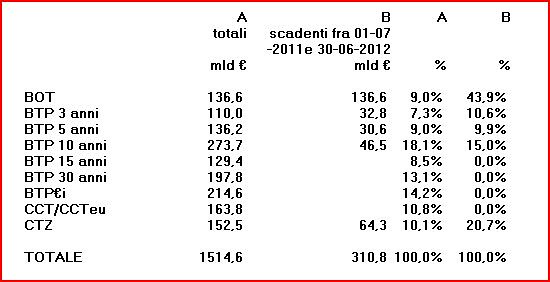

L’ultima variabile da decidere sono i tassi d’interesse che l’Italia paga sul debito pubblico. Mediamente l’Italia ha sempre pagato un 4-5% del proprio Pil in interessi (dati Eurostat). Gli interessi sui Btp decennali sono solo un punto di riferimento dato che la composizione delle scadenze dei titoli di stato varia. Nelle simulazioni illustrate nel grafico qui sotto utilizzo diverse ipotesi sul tasso d’interesse che lo stato italiano pagherà. La versione più ottimistica suppone che lo spread si azzeri e che si paghi un 3% come in Germania (arrotondo anche perché ci sarebbe da tener conto dell’inflazione, ma essendo bassa influenza poco). Le altre ipotesi si basano su tassi d’interesse più elevati, fino all’odierno 6%.

In conclusione, l’unico scenario che può essere considerato “virtuoso” (ma sempre anni luce dal 60% di Maastricht) è sperando di crescere al 2% all’anno, avere ulteriori tagli alla spesa pubblica ben oltre le attuali manovre, e illudendosi che gli investitori considerino i Btp italiani sicuri tanto quanto quelli tedeschi (azzeramento dello spread). Qualsiasi altra situazione in cui gli astri non si allineano vede un debito pubblico in crescita, se non in esplosione.

Secondo gli analisti-economisti-strategist dell’articolo sul Sole24ore il recente aumento degli spread è dovuto “all'emotività e agli impulsi irrazionali di chi sta vendendo Btp” oltre che alla “altissima tensione internazionale causata dall'irrisolta crisi greca”. Dopo questo semplice calcolo la posizione verso i titoli di stato italiano presa dagli investitori (risparmiatori o speculatori che siano) mi sembra del tutto razionale, e additittura indipendente da presunti contagi dalla situazione greca. I mercati hanno agito in maniera del tutto ragionevole in risposta ad un governo che introduce ulteriori bolli proprio su chi detiene titoli di stato.

Lodovico (o chiunque altro). Se non ricordo male già negli anni Ottanta si iniziò a emettere debito non in lire (marchi e EMU) destinato ai mercati internazionali. Qualcuno ha sottomano la serie storica dei tassi d'interesse e degli spread sui titoli in valuta estera?

Sandro non ho la serie storica dei tassi, ma ricordo che erano emissioni marginali. Fossero state anche 0 spread che senso avrebbero ?