Posto che la decisione su come risolvere la situazione di crisi di 4 piccole banche (Banca Marche, CariFerrara, CariChieti e Banca Etruria) è stata presa* val la pena di provare capire se i crediti in sofferenza confluiti nella neo costituita “Bad Bank” hanno o meno un mercato e quale potrebbe essere il modo migliore per venderli (il mandato della banca cattiva è appunto quello di disfarsi dei crediti).

Il mercato per i crediti cattivi esiste e sembra in crescita, anche se poco noto ai non addetti ai lavori; per comprenderne il funzionamento occorre soffermarsi su un aspetto solo in apparenza contro intuitivo: acquistare un credito verso una controparte in default significa scommettere sul fatto che la liquidazione (volontaria o giudiziale) delle garanzie che lo assistono possa produrre flussi di cassa sufficienti a ripagare il capitale investito più il rendimento desiderato, “paradossalmente” al riparo dal rischio che il default stesso si verifichi poiché questo è già avvenuto.

Acquistare un’obbligazione verso una società in bonis, comporta sempre l’assunzione del rischio che l’emittente possa fallire, viceversa rilevando un credito insinuato in un fallimento (tipicamente per una frazione del valore facciale) questo rischio è assente e l’unica alea residua riguarda la possibilità che i riparti effettivi siano inferiori alle previsioni.

Se il mercato esiste, ma tutto sommato è ancora di dimensioni limitate** (cfr questo report di pwc, quest'altro dell'università cattolica e questo post de La Voce info), il problema non può che essere il prezzo: tra i valori ai quali questi attivi sono iscritti nel bilancio delle banche e quelli ai quali gli investitori sono disposti a comprare c’è in molti casi ancora un GAP (in particolare per i crediti garantiti da ipoteca su beni immobili) e il tentativo di colmarlo è alla base della telenovela sulla Bad Bank di sistema (alcune puntate qui, quo e qua) ormai volge alle ultime battute riuscendo a mantenere ancora la suspence sul convitato di pietra di tutti i ragionamenti e le discussioni sul tema, ossia la risposta alla domanda: chi paga il conto?

In attesa di conoscere l’epilogo di questa storia proviamo a chiederci quanto è plausibile che il mercato possa assorbire le sofferenze delle quattro banche a valori vicini a quelli recentemente “aggiornati” e quale potrebbe essere il meccanismo più indicato per valorizzarle.

Dalle informazioni pubblicamente diffuse, sappiamo che gli 8.5 miliardi di sofferenze in termini di saldo lordo dovrebbero avere accantonamenti (inclusi 400m dal fondo di risoluzione) per 7.4miliardi e quindi un valore netto di 1.1miliardi pari al 13%. Posto che, come spiegato in precedenza, il prezzo offerto dagli investitori dipende dalla quantità e qualità delle garanzie che assistono i crediti occorrerebbero maggiori informazioni su queste ultime per poter valutare se e quanto questi valori contabili sono lontani dal possibile realizzo di mercato.

In assenza di informazioni più precise e semplificando in misura ragionevole proviamo a distinguere 2 classi:

A) i crediti validamente garantiti da ipoteche di primo grado su beni immobili ubicati in mercati relativamente liquidi

B) tutto quanto il resto

I crediti di classe A possono a grandi linee trovare dei compratori in una forbice tra il 20 e il 30%, mentre gli altri si collocano tra il 0 e il 10%. Non esistono dati pubblici su questi valori per cui riporto un indicazione di massima desunta da una quindicina di anni di osservazioni personali del mercato. Come sarà ripartito il portafoglio della nuova Bad Bank tra classe A e B? Anche questo non è un dato pubblico (in realtà conoscerlo con ragionevole precisione risulta molto difficile anche per banche grandi con bilanci certificati, sia per l'incertezza inerente il grado delle ipoteche, sia per la discrezionalità nella definizione di mercati immobiliari liquidi).

Con queste ipotesi è possibile elaborare una simulazione riepilogata dalla tabella in calce.Si potizzano 6 possibili scenari in cui i crediti di Classe A valgono dal 100% allo 0% e quelli di Classe B il complemento a 1.

| Classe A | |||||||

| % Su totle Crediti | 100% | 80,00% | 60,00% | 40,00% | 20,00% | 0,00% | |

| Saldo in miliardi CL A | 8,50 | 6,80 | 5,10 | 3,40 | 1,70 | 0,00 | |

| Valore Netto Bilancio | 1,10 | 0,88 | 0,66 | 0,44 | 0,22 | 0,00 | |

| Valore di Mercato | 2,13 | 1,70 | 1,28 | 0,85 | 0,43 | 0,00 | |

| Utile/Perdita Cessione | 1,03 | 0,82 | 0,62 | 0,41 | 0,21 | 0,00 | |

| Classe B | |||||||

| % Su totle Crediti | 0% | 20% | 40% | 60% | 80% | 100% | |

| Saldo in miliardi CL B | 0,00 | 1,70 | 3,40 | 5,10 | 6,80 | 8,50 | |

| Valore Netto Bilancio | 0,00 | 0,22 | 0,44 | 0,66 | 0,88 | 1,10 | |

| Valore di Mercato | 0,00 | 0,09 | 0,17 | 0,26 | 0,34 | 0,43 | |

| Utile/Perdita Cessione | 0,00 | -0,14 | -0,27 | -0,41 | -0,54 | -0,68 | |

| Totale | Utile/Perdita Cessione | 1,03 | 0,69 | 0,35 | 0,01 | -0,34 | -0,68 |

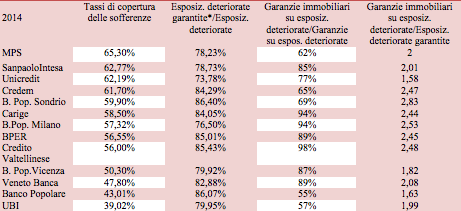

Se la quota di crediti di "Classe A" è inferiore al 40% la bad bank potrebbe registrare delle perdite in seguito alla cessione. Quale potrebbe essere a questo punto la quota di crediti assistiti da garanzie ipotecarie? Utilizzando la tabella in calce tratta dall'articolo de la voce già citato

e' possibile stimare la quota di crediti di "Classe A" moltiplicando i valori della seconda colonna per quelli nella terza.

| Banca | Stima Classe A |

| UBI | 45.57% |

| Banco Popolare | 47.34% |

| MPS | 48.50% |

| Credem | 54.79% |

| Unicr | 56.81% |

| BP Sondiro | 59.62% |

| Sanpaolo | 66.92% |

| B P Vicenza | 69.53% |

| BPM | 71.91% |

| Veneto Banca | 73.76% |

| BPER | 75.66% |

| Carige | 79.01% |

| Creval | 83.72% |

Si va dal minimo di UBI al 45,57% al massimo di Creval al 83.72% e quindi per subire delle perdite da cessione la Bad Bank dovrebbe avere una quota di crediti di classe A inferiore al minimo tra i valori considerati.

Ulteriori considerazioni riguardano il fatto che:

- tipicamente in sede di audit degli accantonamenti le societa' di revisione utilizzano il valore di presunto realizzo delle garanzie immobiliari come parametro di riferimento: se il saldo netto e' oggi di 1,5miliardi con ogni probabilita' su quel livello si attesta il valore teorico degli immobili a garanzia

- in media i crediti assistiti da garanzie immobiliari sono hanno una dimensione maggiore di quelli non garantiti (un mutuo sulla casa tipicamente e' piu' grande di uno scoperto di conto corrente) o se preferite piu' grande e' il credito concesso piu' e' probabile che siano state prestate garanzie di tipo immobiliare per ottenerlo

Fatte le dovute premesse sul carattere meramente indicativo di queste brevi considerazioni, dovuto soprattutto alla scarsita' di dati di dettaglio sui portafogli in discussione, allo stato appare abbastanza improbabile che i crediti assistiti da garanzie immobiliari siano meno del 40% del totale nel bilancio della Bad Bank e di conseguenza, se sono corrette le ipotesi alla base della nostra simulazioni dovrebbe essere possibile liquidarle sul mercato in pareggio o con perdite molto limitate.

*Approfondimenti sul merito dello schema adottato si trovano su lavoce, su Phastidio, Econopoly del sole24ore e in questo pezzo del FT in cui anche il nostro Alberto dice la sua)

**Stime ottimistiche parlano di cessioni per circa 15 miliardi nel 2015 a fronte di uno stock di circa 200 (cfr Rapporto stabilità bankit pag 21) senza contare ulteriori 120 di incagli

Nel valutare i crediti ceduti manca l' elemento tempo: se il debitore fallisce, o se l' ipoteca deve essere escussa, i tempi ed i costi delle farsesche procedure esecutive italiane impongono, anche in epoca di tassi bassi, serie riconsiderazioni sui valori di acquisto.

Quando scrivo che un credito si puo' mettere sul mercato al 20/30% intendo che c'e' gente disposta a comprarlo perche' stima di poter recuperare un valore tale da rimborsare il prezzo pagato e remunerare tempo dell'investimento e rischio affrontato.