Per sostenibilità fiscale si intende l'essere in grado di ripagare il debito pubblico. Esistono formulette più o meno sofisticate per calcolare questa sostenibilità, ma alla fine è il mercato obbligazionario che decide, poiché è qui che il debito viene venduto determinando così il tasso d'interesse.

Finché ci sono risparmiatori disposti a comprare Bot e Btp (le obbligazioni dello stato italiano), e cioè ad imprestare allo stato, vuol dire che un certo livello di indebitamento è ritenuto sostenibile. Lo stato per loro sarà in grado di ripagare il debito. Prima o poi.

Ma se lo stato italiano è perennemente in rosso (sforna deficit anno dopo anno) com'è possibile che ci siano investitori disposti a dargli fiducia? Ci saranno finché sembrerà possibile che lo stato italiano possa ripagare sia debito vecchio che addizionale ossia, grossomodo, se l'economia cresce di buon passo rispetto all'indebitamento (grazie anche ad un tasso d'interesse moderato), allora il rapporto debito/Pil rimane sotto controllo.

In valore assoluto il debito crescerà pure (al momento 1700 miliardi di euro), ma in termini relativi possiamo comunque parlare di indebitamento sostenibile.

Per questo motivo il Ministero dell'Economia e delle Finanze pubblica il Programma di Stabilità dell'Italia (occhio, 1.4mb) che analizza a p.54 la sostenibilità del debito pubblico. Quest'ultimo documento è del Novembre 2007, quindi di prima della crisi, ed applica una metodologia standard a livello europeo.

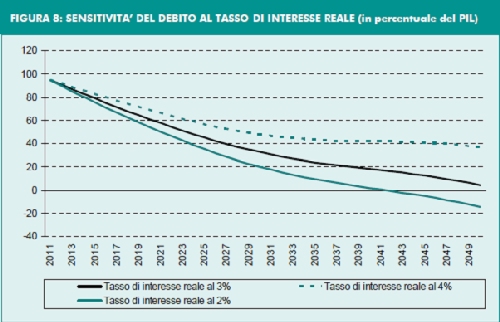

Riporto qui le proiezioni per il debito pubblico (in % al Pil) fatte un anno e mezzo fa.

Per il 2011 il debito pubblico era previsto a 95% del Pil. Contando su un'economia mediamente in crescita per i prossimi quarant'anni dell'1-2%, e un tasso di interesse reale del 3%, il Tesoro stimava un calo del debito fino al 60% entro il 2020. Si entrava dentro i parametri di Maastricht in pressapoco dieci anni.

Naturalmente dopo questa crisi le proiezioni non sono più così rosee, ma questo non per colpa delle formule. L'aritmetica di base è difatti piuttosto semplice.

Il debito pubblico altro non è che l'accumulo dei deficit realizzati anno dopo anno:

Debito(oggi) = Deficit(oggi) + Deficit(ieri) + Deficit(l'altro ieri) + ...

O più semplicemente, il debito(oggi) è uguale al debito(ieri) più il deficit conseguito oggi:

Debito(oggi) = Debito(ieri) + Deficit(oggi)

Il deficit consiste nel buco che il governo fà ogni anno nei conti pubblici. L'Italia poverina è anche "brava" a tassare ancora di più di quanto spenda. Difatti il bilancio primario italiano è normalmente positivo e meglio della media europea:

Bilancio Primario = Tasse - Spesa

Purtroppo, oltre alla spesa pubblica lo stato deve anche pagare interessi sull'enorme debito pubblico che accumulò soprattutto negli anni '70 e '80. Talmente tanti interessi che, come deficit, l'Italia è sotto la media europea:

Deficit = (Bilancio Primario) - (Interessi sul Debito)

Per colpa di un debito da record (terzo al mondo in valore assoluto, dopo Usa e Giappone, e secondo al mondo in % al Pil, dopo il Giappone), il tasso d'interesse influenza pesantemente il deficit:

Debito = Debito(ieri) + (Spesa - Tasse) + interessi*Debito(ieri)

Il debito cresce così. Dopo si può analizzare più in dettaglio come la spesa pubblica cresca secondo l'aumento dei pensionati, o come le entrate fiscali dipendano dal reddito nazionale (il famigerato Pil), e così ricostruire la proiezione del Tesoro raffigurata sopra.

Anche solo inserendo questa formula in Excel si può pressapoco replicare la previsione fatta a fine 2007 dal Tesoro (fra parentesi qualche commentino sul realismo delle ipotesi da loro fatte). Si parte con un valore del Pil pari a 100 per il 2011, una crescita del Pil pari al 1.7% annuale (come indicato nella Tavola 13 del documento sopracitato, su cosa questa previsione si basasse non chiedetelo a me), un tasso d'interesse (reale) al 3% (questo è endogeno, come vedremo, ma date le altre loro ipotesi non è incredibile), un debito nel 2011 di 95 (idem, ossia basato sulla politica dell'ottimismo anche se allora al governo c'era quell'altro), una spesa pubblica al netto degli interessi costante al 42% del Pil (la media decennale della spesa, peccato che il trend fosse un po' diverso: nel 2000 tale valore era 40%, nel 2007 era il 44% ...), e delle entrate fiscali al 46% del Pil (il valore nel 2007, quasi un massimo storico):

D = (1+r)*D-1 + (g - t)*(1+n)*Y-1

(Pil Y=100; debito D=95; tasso d'interesse r=3%; tasso di crescita n=1.7%; spesa/Pil g=42%; entrate/Pil t=46%)

Il grafico illustra il rapporto tra debito e Pil (D/Y), utilizzando le stime pre-crisi. Invece, secondo gli ultimi dati del Fondo Monetario Internazionale nel 2008 il Pil è variato di -1% e il debito/Pil è salito al 106%. Per il 2009 si ci aspetta un Pil in calo del -4.4% e un debito/Pil a 115%. Per il 2010 viene stimato un Pil in calo del -0.4% e un debito/Pil a 121%. Nella previsione di qui sopra era al 95% un anno e mezzo dopo: 26% del Pil di differenza!

Ad un primo sguardo questo tracollo potrebbe non dare preoccupazioni di sostenibilità per due motivi. Primo, l'Italia in passato è stata indebitata ben oltre, fino al 129%. Secondo, tutte le economie del mondo quest'anno hanno sofferto una forte recessione ed un indebitamento epocale.

Il primo punto è poco rassicurante perché al tempo c'era la lira. L'euro ha portato stabilità ai conti pubblici italiani. Eliminando il rischio del cambio valuta, ed ereditando una bassa inflazione dovuta alla politica monetaria europea, i tassi di interesse sul debito si sono decisamente abbassati. Questo ha portato un notevole risparmio e un graduale calo del debito in quest'ultimo decennio di euro.

Questo aumento del debito dal 103% nel 2008 al 121% nel 2010 sotto regime euro è invece più preoccupante. Intanto lo spread tra obbligazioni tedesche e italiane si è stabilmente allargato segnalando solamente un sostenuto rischio-paese, oltre che a presagire più interessi da pagare. Inoltre non esiste la valvola della svalutazione per sgonfiare la pressione del debito; la svalutazione praticamente consentiva di diluire il dovuto ai creditori fossero essi esteri (lira svalutata) o interni (maggior inflazione).

Il secondo punto, guardato più da vicino, è ancor meno rassicurante. È vero che tutte le altre economie del G7 subiranno un aumento del debito, mediamente di un 20%. Ma oltre alla comune recessione che riduce il Pil, tutti gli altri paesi hanno anche approvato degli enormi stimulus plans. L'Italia no, ed il debito italiano sta crescendo altrettanto senza che il governo faccia nulla di particolare.

Non si può neanche guardarsi attorno e dire che c'è chi sta peggio di noi. La sostenibilità non si basa su una singola soglia di indebitamento da non sorpassare, ma su più fattori. Per esempio, anche la Grecia è piuttosto indebitata e come deficit è messa peggio dell'Italia, però l'economia greca cresce mediamente molto di più di quella italiana.

Cosa succederà, dunque, al debito italiano? Beh, la crisi non può durare per sempre, no? Non è impossibile che presto torni il sereno, anzi ci dicono da fonti ufficiali che sta già tornando. Per esempio, in questo grafico utilizzo i dati negativi del Fondo Monetario del 2008-2010 (Pil: -1%, -4.4%, -0.4%), l'attuale tasso d'interesse reale pressapoco a 4%, ed il temporaneo calo delle entrate fiscali al 40% del Pil per il 2009. Dal 2011 in poi suppongo si ritorni ai valori rosei utilizzati dal Tesoro nel 2007 (interessi=3%; Pil=1.7%, spesa=42%, entrate=46%).

Il grafico replica il decollo del debito pubblico previsto dal Fondo Monetario, ma dal 2011 in poi tutto si riassetta e il debito torna a planare. Questa proiezione però non la considero realistica. Ecco perché.

La stabilità fiscale può essere ridotta a tre fattori: i) il livello del debito (più alto è, più a rischio il paese); ii) lo shock temporaneo, in questo caso la crisi e il tracollo delle entrate fiscali; e iii) i parametri di lungo termine (crescita media, bilancio fiscale, tasso d'interesse).

Il primo fattore non ha bisogno di spiegazioni. Più si è indebitati più si è a rischio. Il secondo fattore, lo shock temporaneo, se abbastanza elevato può spingere oltre il point of no return.

Il terzo fattore è altrettanto importante perché se ci sono buone prospettive per il futuro, anche un debito elevatissimo può essere sostenibile. Qui però, nel caso dell'Italia, bisogna essere più realistici con i numeri.

Riguardo la crescita, in questo decennio (2000-2008) l'Italia è cresciuta mediamente dello 0,9%. Non è una scoperta che l'Italia, boom e recessioni a parte, soffra di una crisi strutturale che la colloca come ultima in Europa in fatto di crescita economica. Basare una proiezione di lungo termine su una crescita media al di sopra dell'1% è eccessivamente ottimistico, data la totale mancanza di serie riforme strutturali.

Riguardo il tasso d'interesse, bisogna tener conto dell'impatto long-term di questa crisi. Tutti i paesi industrializzati si sono enormemente indebitati per far fronte alla recessione. Ritengo inevitabile che nel mercato obbligazionario globale i tassi di interesse dovranno salire (e restare alti). Non solo, la propensione o tolleranza al rischio sembra fortemente diminuita, quindi gli spreads dovuti alla differente rischiosità dei debitori riappariranno. L'Italia, assieme alla Grecia, ha già il peggior rating dell'area Euro; questo si rifletterà progressivamente sui tassi. Quindi come minimo, anziché un 3%, credo sia più realistico assumere che l'attuale tasso di interesse, al 4%, rimanga con noi a lungo termine. Potrebbe anche andar peggio.

Riguardo il rapporto tra tasse e pil, non esiste un rapporto così lineare. Mediamente, nell'ultimo decennio, le entrate sono rimaste stabili attorno al 45% del Pil, ma i primi dati del 2009 indicano che le entrate tributarie sono calate molto di più del calo del Pil.

Il fatto è che, anche solo tenendo conto di una crescita più realistica (0,9%), di un tasso d'interesse reale più probabile (4%) e di un lievissimo pessimismo per le entrate fiscali (44% del Pil), le prospettive cambiano drasticamente.

La spesa al netto degli interessi, by the way, quella facciamo finta che rimanga stabile al 42% nonostante sia già oggi abbondantemente al di sopra e nonostante il trend storico, che è ben diverso. Se avessi inserito il trend storico della spesa, la curva non solo usciva dal grafico, ma schizzava dalla pagina di nFA.

Tanto per dare un'idea di cosa conta e di cosa non conta, nel grafico precedente l'Italia viene paragonata alla Grecia (linea rossa), un paese simile in debito/pil, con un maggior deficit (mediamente 5%), ma un'elevata crescita economica (mediamente 4%). Mentre la Grecia riesce a sopportare lo shock temporaneo ed a planare, il debito italiano vola via, come un palloncino nel cielo.

Con questa prospettiva, cosa può fare il governo per dirottare l'insostenibilità del debito pubblico?

La politica monetaria è stata abdicata con l'euro, e non c'è da aspettarsi un intervento come in USA perché i partners europei non sono intenzionati a monetizzare il debito italiano. Insomma, la BCE non farà a via XX Settembre i favori che la Fed sta ora facendo, e farà, al Treasury degli Stati Uniti. Rebus sic stantibus, mi spiegano, non c'è molto che si possa o debba fare, basta stare calmi e mantenersi ottimisti. Ridimensionare le spese è politicamente impossibile; anzi, dato l'invecchiamento della popolazione ed il peso del sistema pensionistico nei conti pubblici, è più probabile il contrario. Infatti, anche il ministro del Tesoro ha detto che il sistema pensionistico va bene così com'è e che nel mezzo della crisi non si fanno riforme per non spaventare la gente. Dice che gliel'ha consigliato il Fondo Monetario ... Aumentare le tasse accelererebbe la fine, dato che la poca crescita che è rimasta verrebbe soffocata. Diminuire le tasse per stimolare la crescita pare politicamente altrettanto impossibile, oltre ad essere rischioso se nel contempo non si riduce la spesa, vista la sensibilità dei tassi d'interesse al deficit di parte corrente.

L'attuale governo (ci dice che) ha le mani legate (o forse se le è legate da solo, con certe promesse elettorali, dichiarazioni ed altre cosuccie recenti) e non può fare granché. Gli è stato presentato il conto di decenni di amministrazioni inefficenti (per le quali, ovviamente, non ha responsabilità alcuna) e non gli resta che giocarsi la carta dell'ottimismo per uscire dal tunnel. Indicare quella luce in fondo al tunnel, che si fà sempre più luminosa. È il fanale di una locomotiva che avanza spietata.

Complimenti per l'articolo tanto chiaro quanto agghiacciante . Il grafico impatterà sicuramente con il default o con l'uscita dall'euro. Quali delle 2 cose è plausibile e che impatto potrebbe avere sul sistema europa ? ho sempre pensato che il fine ultimo dell'europa , da parte dei politici italiani, fosse quello di accollargli il nostro debito in un modo o nell'altro.

Sicuramente il default; aggiungo che uscire dall'euro scatenerà sicuramente un default (se non ci sarà già stato).

Il fine che ha motivato il CS all'entrata nell'euro non e' questo ma piuttosto il desiderio di continuare a spendere come e piu' di prima senza essere emarginati dal resto d'Europa. Cio' e' ben documentato negli studi fatti all'epoca e riportati dalla stampa. Prima dell'Euro, l'Italia aveva inflazione piu' elevata e tassi nominali piu' elevati a causa della maggiore inflazione e del rischio di cambio sul debito collocato all'estero. In queste condizioni sforava fatalmente i vincoli di Maasticht che erano sul deficit statale nominale = deficit reale + inflazione + extra-interessi dovuti al rischio sul rimborso del debito. Passando all'Euro, lo Stato italiano ha potuto mantenere il deficit reale precedente (in parole povere, a spendere come in passato in rapporto alle tasse riscosse) senza sfondare i vincoli UE sul deficit nominale, tagliati su misura per Francia e Germania e (giustamente) punitivi per i Paesi a inflazione elevata e svalutazione ricorrente come l'Italia.

Come ha scritto Ludovico, passare all'Euro tuttavia significa rinunciare ai gradi di liberta' costituiti da cambio e inflazione, quindi rendere il default meno evitabile. Da un certo punto di vista, quello dei credititori dello Stato italiano, e' probabilmente meglio essere di fronte ad un rischio di default (piu' trasparente e meglio individuabile) piuttosto che ad un rischio rimanere fregati da qualche espediente "creativo" del ministro delle Finanze di turno del Belpaese.