Non ci siamo mai occupati delle argomentazioni “negazioniste” riguardo all’Euro direttamente, perché il tempo è per tutti risorsa scarsa e scegliamo i nostrl temi forse con un certo snobismo intellettuale: non possiamo né dobbiamo commentare tutto ciò che si sente in giro. E non vi è alcun dubbio che in molti casi quelle dei "negazionisti" sono stupidaggini. A leggere in una intervista o sentire in TV (dove è spesso invitato) tal Paolo Barnard argomentare che

"L'euro e la Ue […sono…] un grande inganno per mettere gli Stati nazionali in mano alle Banche"; che “l’unione monetaria europea […è…] un programma di spoliazione dei beni comuni a favore delle elite con la sottomissione totale degli Stati attraverso la sottrazione della moneta”;

onestamente non viene proprio voglia di commentare. Anzi il cervello corre alla felice gioventù milanese, ai tempi in cui attorno al Castello (Sforzesco) spesso si incontrava quel simpatico signore che tirava un carrello pieno di cartelli che denunciavano “ci uccidono con l’onda” (per chi non lo sapesse, non tutti sono vissuti a Milano negli anni 80, è il clero, naturalmente, a ucciderci con l'onda).

Se poi si cercano argomentazioni più tecniche invece che politiche in Paolo Barnard si trovano (nella stessa intervista) o ulteriori capriole complottiste, tipo:

“La Bce non ha limiti tecnici nella creazione della moneta Euro, ma non lo vuole fare. È una scelta politica per favorire l’operazione di spoliazione e impoverimento di molti Stati europei e banchettare attraverso le speculazioni.”

oppure frasi senza significato alcuno come la seguente:

“Il cittadino deve capire che in una qualsiasi nazione moderna solo due entità possono creare il bene finanziario, la moneta: lo Stato e le banche. Se attraverso un disegno ideologico-economico tu arrivi a ottenere la cancellazione del potere dello Stato, e ad emettere e gestire il denaro, cosa rimane? Solo le banche. Ed esse diventano, di fatto, lo Stato. Questo è quanto è successo con l’Unione Europea, […] Il più grande attentato alle Costituzioni degli Stati mai fatto.

Ma di questi tempi non si può far a meno di commentare su questi temi. Il 25% circa degli italiani che sono andati alle urne ha votato un partito Il cui fondatore, Beppe Grillo, non è alieno da una certa predisposizione alla teoria del complotto (per non parlare del deputato assurto all’onore della cronoca per le dichiarazioni sul governo americano dedito ad impiantare micro-chip sottocutanei nei propri cittadini per poterli controllare). Ma soprattutto, al di là degli aspetti folkloristici di alcune posizioni di Beppe Grillo e del Movimento 5 Stelle, quel che ci importa è che gli attacchi all’Euro da parte del Movimento, così come la richiesta di un fantomatico e ad oggi incostituzionale referendum sull’uscita dall’Euro, siano purtroppo diventati temi all’odine del giorno.

Invece di discutere Paolo Barnard o Loretta Napoleoni (che ha posizioni solo leggermente più articolate, ma che poi lamenterebbe che sono maschio, violento, e stupratore come ha fatto su twitter dopo un suo interscambio televisivo con Michele Boldrin nel corso della campagna elettorale) – davvero non ne ho lo stomaco – discuterò delle posizioni di Alberto Bagnai. Mi pare infatti che Bagnai sia in questo momento il leader intellettuale di quelli che ho chiamato “negazionisti”. I suoi argomenti sono articolati in modo coerente ed intelleggibile e quindi si prestano ad una analisi come quella cui mi accingo.

Non ho dubbio che Bagnai abbia espresso le sue posizioni in modo più esteso nel tempo e nello spazio di quanto io non possa conoscere. Mi soffermo quindi essenzialmente su due suoi articoli, che nel suo blog, Goofynomics, egli ha la generosità di indicare ai lettori come letture fondamentali per comprendere il suo pensiero (ce ne sarebbe un terzo, ma mi pare di riuscire a comprendere a sufficienza dai primi due e quindi mi son fermato lì; lui me ne vorrà senz’altro ma spero non i lettori, che sfido a leggersi per bene tutto il primo articolo, con tanto di commenti e ricommenti dell'autore a se stesso).

C’è una favola fondamentale alla base di tutte queste posizioni “negazioniste” sull’Euro (e la posizione di Bagnai non fa eccezione). La favola è quella delle capacità taumaturgiche della moneta. L’idea che se solo potessimo fare quello che vogliamo con la moneta (stamparla, svalutarla,…, farla colorare ai bambini) potremmo evitarci le fatiche reali, quelle fatiche che ci eviteremmo volentieri – cose come alzarci la mattina per andare a lavorare, scavare nelle miniere, risparmiare, ripagare I debiti, … e così via. Purtroppo non è così. Fabio Scacciavillani, con intuizione geniale, l’ha chiamata la "favola della moneta filosofale”.

Proviamo ad articolare allora la posizione di Bagnai sull'Euro, nei suoi elementi fondamentali, perché i suoi due articoli seguono vari percorsi, dall'analisi economica a quella politica, dall'analisi dei costi e vantaggi dell'Euro per l'Italia ad una visione generale dell'economia internazionale, come disciplina e pratica. Leggendolo, è facile finire a seguirlo in voli pindarici di vario tipo. Cerchiamo invece di scendere al sodo, a costo di semplificare, che poi non fa mai male. Per Bagnai l'Euro è la "coronazione del progetto imperialistico della Germania" e allo stesso tempo, per l'Italia, uno "strumento della lotta di classe anti-sindacale".

Spieghiamo. Il progetto imperialistico della Germania consisterebbe nell’imporre, attraverso l’Euro, una serie di "svalutazioni competitive" a proprio favore all’interno dell’Eurozona (proprio cosi dice: "il problema dell'Euro è dato dalle svalutazioni competitive...ma della Germania, non dell'Italia!"), e quindi ad avvantaggiarsi di una "domanda drogata" a nostre spese (dell'Italia e degli altri paesi del Sud Europa). La lotta di classe anti-sindacale consiste invece in una forma di controllo dei salari: nell’utilizzare il vincolo esterno, la competizione con la Germania ad esempio, per costringere I lavoratori alla moderazione salariale.

Ma le due affermazioni, l'imperialismo tedesco e la lotta anti-sindacale, sono in contraddizione logica. La Germania e l'Italia hanno la stessa valuta, l'Euro. Questo è il punto di partenza. Quindi il progetto imperialistico tedesco, le svalutazioni competitive, richiede un differenziale inflazionistico, una maggiore inflazione in Italia (e negli altri domini coloniali) rispetto alla Germania (con la moneta unica la Germania non può svalutare in senso proprio la valuta rispetto all'Italia). Ma tale differenziale inflazionistico, in una area valutaria comune come l’Eurozona, non può essere il risultato di diverse politiche monetarie. Può avvenire essenzialmente solo se I salari in Italia crescono più che in Germania (anche l’energia ha la sua importanza ma Bagnai se ne scorda e quindi facciamolo pure noi). Questo Bagnai (non dove parla della lotta di classe, naturalmente), lo ammette nei suoi articoli. Ma allora delle due l'una, o il "progetto imperialistico della Germania" richiede che i salariati italiani non siano affatto condizionati dal vincolo esterno; perché se lo sono, l'imperialismo della Germania si scontra contro la moneta unica a parità di inflazione. Oppure, no, i salari italiani crescono e così l'inflazione,... ma allora è la lotta di classe, il controllo dei salari, che va a sbattere. A meno che...a meno che il mondo non si sia mosso al contrario di come Bagnai sostiene. E allora ecco che tutto si tiene.

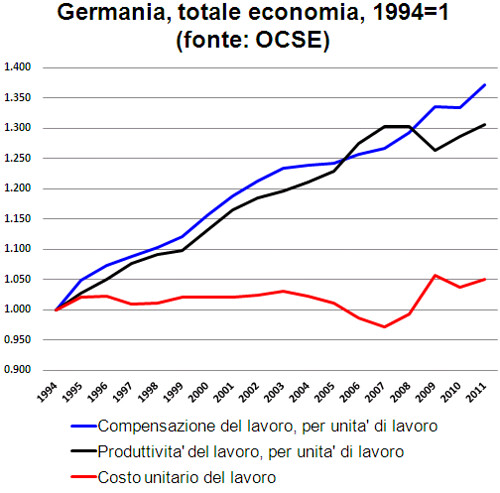

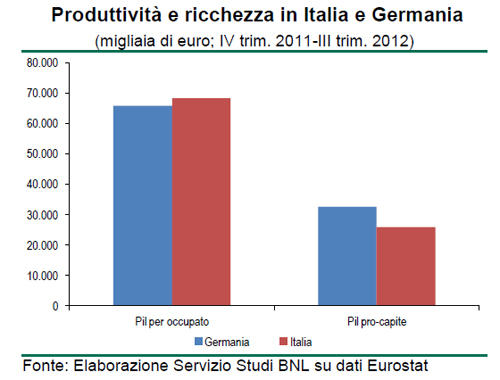

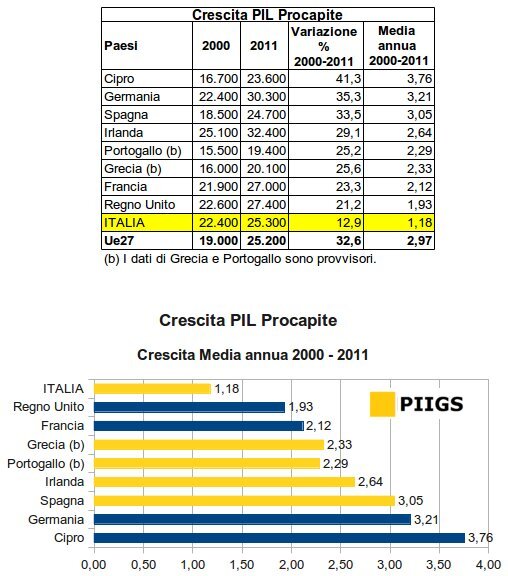

i) L'imperialismo tedesco non è che maggiore competitività economica. Non ha nulla a che fare con le svalutazioni competitive (né con l'Euro o con la moneta filosofale) ma si fonda invece sugli incrementi della produttività tedesca degli ultimi 15 anni; roba molto reale, che si ottiene innovando e organizzando meglio la produzione.

ii) I salari in Italia sono cresciuti in termini reali dando in parte luogo al differenziale inflazionistico con la Germania. Soprattutto in Italia i salari sono cresciuti più della produttività (che sono 10 anni che non cresce punto). Altro che Euro strumento della lotta di classe. In Germania i salari sono cresciuti meno della produttività - ma occhio a compatire i poveri operai tedeschi, che oggi hanno salari reali del 15% superiori a quelli degli italiani. La produttività, la produttività; è il motore unico, non la moneta.

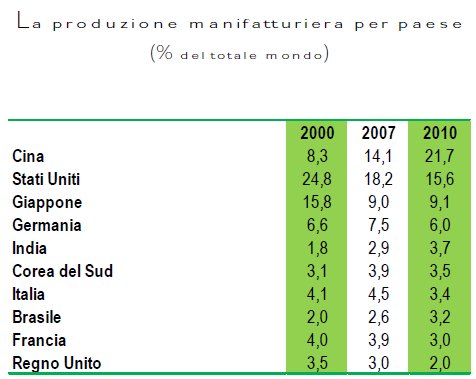

E allora: allora la questione economica in Italia e in Europa non è monetaria ma reale. Alla base di tutto, c'è la produttività che non cresce. La Germania non cresce con domanda "drogata", cresce perché produce meglio e a costi inferiori, pur pagando meglio i propri operai. Gli attacchi all'Euro causa dei nostri mali sono una favola per evitare di affrontare i problemi reali. La figura sotto è la base di quanto detto.

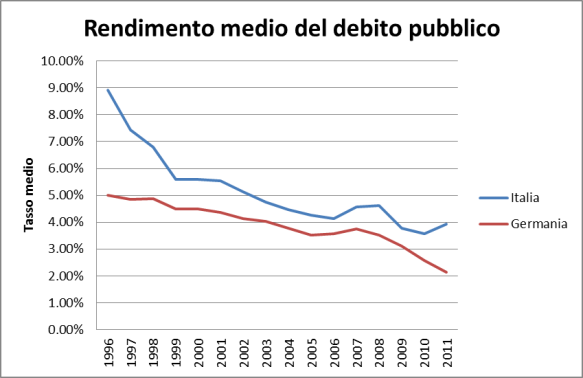

Per l'Italia l'entrata nell'Euro aveva una funzione principale, esplicita nel dibattito economico del tempo: legare i mercati finanziari europei e rompere la reputazione della Lira come moneta dalla svalutazione sempre pronta. In questo senso l'Euro è stato un enorme successo. Il fatto che Bagnai e compagni se ne scordino sempre denota poca coerenza intellettuale, denota propaganda economica a senso unico. Si può discutere su quale sia la reale entità del risparmio di interessi che l'Italia ha accumulato dal 1996. La figura sotto fornisce un'idea del crollo dello spread dal 1996 al 2011 in Italia (il calo dei tassi in Germania è ininfluente ai fini del calcolo dei risparmio). È importante iniziare dal 1996 a fare i conti perché i mercati finanziari anticipano tutto, nel bene o nel male e quindi è chiaro che gli effetti dell'entrata dell'Euro sui tassi inziano ben prima dell'entrata nell'Euro. Se facessimo dichiarare al governo, quando l'avremo, che l'Italia uscirà dall'Euro nel 2016, vedremmo un aumento dei tassi immediatamente all'annuncio, non nel 2016. Speriamo non succeda.

Alla fine i conti bisogna farli bene, e vari dettagli vanno ben definiti. Ma una stima cauta di questi risparmi ci porta a circa 500-600 miliardi di Euro dal 1996 al 2011. Roba grossa. Il fatto che questi risparmi siano stati mangiati, distribuiti, bruciati, usati per "drogare" l'economia italiana è un altro discorso. Anche qui, nulla di monetario: un paese con istituzioni corrotte e con una economia pubblica incredibilmente inefficiente fa anche queste cose. Tutto reale, moneta e tassi di cambio non hanno nulla a che vedere con l'occasione persa dal paese di sfruttare questi risparmi.

Ma era prevedibile che il sistema sarebbe fallito in una crisi come quella che stiamo sopportando? Difficile a dirsi. I mercati ci hanno creduto, per un po', come si vede dall'andamento dei tassi. Ma i mercati non sono onniscienti. E forse una seria analisi della situazione europea a fine anni '90 ci avrebbe potuto indicare i germi del pericolo. Bagnai pensa senz'altro di si. Bastava conoscere la teoria delle Aree Valutarie Ottimali, egli dice, per rendersi conto che l'Eurozona non è affatto un'area ottimale e che quindi sarebbe tutto finito male. È anche vero che molti osservatori economici in quegli anni usavano proprio argomentazioni di questo tipo per suggerire che l'Euro sarebbe stata una pessima idea - Robert Mundell, ad esempio, premio Nobel per l'economia che della teoria delle Aree Valutarie Ottimali è uno dei padri. Ma non solo lui.

Naturalmente Bagnai non spiega cosa sia la teoria delle Aree Valutarie Ottimali. Magari qualche lettore si è pure impressionato, leggendo il "riferimento alla dottrina". Ora, però, pur senza entrare nei dettagli, vale la pena di spiegare cos'è questa teoria delle Aree Valutarie Ottimali, per far capire al lettore che c'entra poco o nulla con la crisi dell'Euro. L'analisi tradizionale di aree valutarie comuni ne considera costi e benefici in un contesto relativamente statico (non poteva che essere così, Mundell scriveva all'inizio degli anni '60 e ragionava con modelli keynesiani classici). In questo contesto, ai vantaggi ovvi in termini di semplificazione e sviluppo del commercio, riduzione del rischio di cambio, etc., si devono associare altresì i costi, soprattutto quelli dovuti al mancato aggiustamento di shock asimmetrici attraverso il meccanismo del cambio. Per shock asimmetrici si intendono shock alla domanda o all'offerta che colpiscono un paese più di un altro e che quindi variazioni del cambio aiuterebbero a sostenere limitando i costi di aggiustamento. Un crollo della domanda di mozzarella di bufala sarebbe meno dannoso per l'economia campana se, mentre il mondo si rende conto di cosa perde, o nel corso dell'aggiustamento verso altri processi produttivi (se il crollo della domanda non dovesse risultare temporaneo), l'economia campana potesse svalutare la propria moneta rispetto a quella lombarda. In un'area valutaria comune, della Lira o dell'Euro, questo non è possibile e comporta dei costi. L'idea è che questi shock non sono prevedibili, capitano a paesi diversi, in modo casuale, una volta qui e una là. È cruciale che siano imprevedibili e che capitino una volta qui e una la, altrimenti se gli shock colpiscono sempre un paese solo in modo prevedibile, non sono shock, il cambio nulla può, è il paese ad avere problemi economici strutturali da risolvere. Non che in questo caso un'area valutaria sia cosa buona, ma è problema di secondo ordine, la questione di prim'ordine sono i problemi strutturali.

È chiaro quindi che questa versione della teoria delle Aree Valutarie, che richiede che due economie siano relativamente poco soggette a shock asimmetrici prima di classificare come ottimale un'area valutaria che le unisca, è abbastanza irrilevante rispetto alla crisi. Nessuno shock asimmetrico tra Italia e Germania sta alla base della crisi. Nessun crollo per la domanda di auto il cui nome inizia per F e finisce per T. È che Audi e Mercedes fanno auto di miglior qualità a prezzi (per unità di qualità) più bassi.

Più recentemente gli economisti che studiano l'economia internazionale si sono occupati di aree valutarie ottimali in un contesto più dinamico (ma non è questa teoria delle Aree Valutarie Ottimali cui Bagnai fa riferimento, naturalmente), dove la questione fondamentale diventa la reputazione della politica monetaria e la convergenza tra politiche fiscali. L'idea qui è che una Banca Centrale Comune credibilmente indipendente dal ciclo fiscale potrebbe garantire ridotti tassi di inflazione attesi e reali anche a quei paesi che precedentemente alla creazione dell'Area Valutaria avessero scarsa reputazione; questo però richiede vincoli credibili di convergenza fiscale perché, tolta la valvola di sfogo della svalutazione, un paese la cui posizione finanziaria divergesse in modo stabile finirebbe per perdere credito internazionale e ingenerare aspettative di default.

Come abbiamo visto questa analisi si è dimostrata corretta. La politica monetaria comune ha funzionato - riducendo i differenziali inflazionistici e soprattutto azzerando gli spread nell'Eurozona. La convergenza della politica fiscale, alla creazione dell'Eurozona era stata demandata agli accordi di Maastricht che richiedevano la soddisfazioni di alcuni parametri fiscali. Questo meccanismo è fallito. La questione prevedibilità è quindi riconducibile a questo punto: era prevedibile che Maastricht fallisse, che i meccanismi di convergenza messi in piedi dall'Eurozona sarebbero stati aggirati e rimasti inattuati da Grecia e Italia ma anche da Francia e Germania? Era prevedibile che l'Italia avrebbe gettato i risparmi derivanti dall'azzeramento degli spread sul finanziamento pubblico nel calderone della spesa pubblica improduttiva, divergendo quindi dai parametri e impedendo alla propria economia quel riaggiustamento, quelle riforme, che invece hanno permesso alla Germania gli incrementi di produttività che abbiamo osservato? Era prevedibile che la Grecia truccasse addirittura i conti pubblici per far credere che essi soddisfacessero i parametri di Maastricht?

La risposta a queste questioni è soggettiva, a mio parere. E vi è senz'altro chi lo aveva previsto. Ma il punto è che queste sono le questioni. Affermare che sulla base della teoria delle Aree Valutarie Ottimali a fine anni '90 fosse ovvio che l'Euro fosse destinato a fallire è abbastanza ridicolo.

Questo Bagnai lo sa bene ed infatti, oltre a minimizzare i guadagni in termini di risparmi di interesse dovuti alla politica monetaria comune, tende a dare per scontato che la convergenza fiscale fosse impossibile perche' essa avrebbe richiesto trasferimenti da Nord a Sud improponibili politicamente:

Quelli che vogliono una Bce come la Fed americana forse non sanno che negli Stati Uniti il bilancio federale compensa con trasferimenti una proporzione attorno al 30% degli shock negativi subiti da Stati dell'Unione. Questo e' il risultato degli studi compiuti non dai soliti ex-sindacalisti, ex-sociologi, ex-portieri di serie B che in questi giorni pontificano sull'Euro, ma da studiosi di riconosciuto spicco internazionale come Bayoumi e Masson o Sala-i-Martin e Sachs [...] In questo caso, e solo in questo caso, la politica monetaria centralizzata funziona. Si chiama integrazione fiscale. E voi ce la vedete la Germania ad agire in tal senso, compensando gli shock dei Pigs con i soldi che ha accumulato grazie alla loro domanda? No, ovviamente. Quindi anche la Bce modello Fed non puo' funzionare. Chiavatevelo in testa: non puo'. L'unica Bce buona e' quella morta.

Al di la' dell'iperbole esagerata e ripetuta, Bagnai confonde shocks con disavanzi permanenti e dimentica che la politica fiscale USA e' in larga parte federale, ed in particolare che gli stati non si possono indebitare (le citta' si', e quando New York e' fallita a fine anni '70, lo stato federale si e' ben guardato dall'intervenire; e il Daily News, riferendo al presidente Gerald Ford, titolo': "Ford to City: Drop Dead"). Richiedere che la Germania compensi non shocks ma disavanzi permanenti di stati che hanno il potere di indebitarsi liberamente (e che lo farebbero molto di piu' di quanto gia' non lo facciano se la Germania compensasse) e' assolutamente pretestuoso. L'integrazione fiscale doveva avvenire attraverso i criteri di Maastricht.

Ma stando così le cose, senza crescita di produttività passata né prevista futura e avendo bruciato i risparmi dell'azzeramento degli spread, non potremmo comunque oggi uscire dall'Euro e svalutare? Bagnai risponderebbe di sì. In vari punti nei suoi articoli argomenta che la svalutazione del 1992 non ha avuto nessun effetto catastrofico, né una spirale inflazionistica né terremoti e maremoti. Il che è vero, ma anche qui, non si può avere la botte piena e la moglie ubriaca: senza inflazione, la svalutazione ha un effetto sui salari reali e in generale sul potere d'acquisto degli italiani. Ed è stato senz'altro così. Quando gli italiani lamentano che 15 anni fa stavano meglio, una buona parte è proprio questa, hanno pagato la svalutazione in termini di potere d'acquisto. In compenso, la svalutazione ha ritardato la necessaria riconversione industriale del paese generando domanda dal'estero, questa sì "drogata" per alcuni anni. Insomma, i danni della svalutazione sono un po' sottili, ma a ben guardare sotto gli occhi di tutti. Oggi, poi, integrato com'è il sistema finanziario internazionale la svalutazione avrebbe con ogni probabilità effetti molti più drammatici in termini di fuga dei capitali all'estero e di quelli esteri dall'Italia. Bagnai è uno di quelli che indica il default dell'Argentina (perché default e svalutazione sono operazioni molto simili dal punto di vista dei mercati finanziari internazionali) come esempio che queste cose si fanno a costi bassi, che i mercati dimenticano presto. Ovviamente non ha idea di cosa sta succedendo in Argentina in questo momento. Io fossi in lui toglierei i riferimenti all'Argentina dai suoi articoli che rischia una figuraccia molto presto, quando la situazione economica di quel paese sarà scoperchiata.

Per non parlar del fatto che l'uscita dell'Italia dall'Euro metterebbe in gravissimo pericolo la sopravvivenza stessa dell'euro e la stabilità del sistema bancario mondiale, col rischio di una crisi finanziaria internazionale potenzialmente devastante. Ma a noi che importa?

non capisco come facciano degli economisti a sostenere la tendenza al panico della gente...è un atteggiamento irresponsabile, e anche se non fosse anche scientificamente poco solido...fortunatamente c'è anche chi fa buona divulgazione: bravo Bisin

anche gli economisti hanno un cuore e un'anima e sono sensibili alla vanità. non ipotizzo certo la malafede, però è chiaro che spararla grossa, spaventare, far capire che i nostri guai dipendono dall'estero eccecc produce subito una claque devota, a cui non sempre si riesce a resistere.

il pensieroso che soppesa le varie ipotesi, passa subito per cacadubbi, se non proprio per inetto e incompetente. mica lo abbiamo fatto studiare per grattarsi poi la testa!

il caso "barnard" è poi molto più triste e umanamente doloroso, non andrebbe affrontato. vanno invece affrontati duramente i suoi epigoni, gente che spunta dappertutto brandendo la verità rivelata. a me è capitato di trovarli anche in un forum di astronomia.

Quindi, scusi, bisognerebbe mentire perche' piu' rassicurante? Che cosa vuol dire responsabilita'? E la verita' dei fatti? non ce ne importa?